Autót akart, most utcára kerülhet

Kik lehetnek az autóhitel-károsultak? Akik a válság előtt a lakótelepi konyhapulton kialakított utcácskák közt indították a reggelt, majd a következő húsz percben elégedetten szemlélték rongyos függöny mögül az első generációs S8 sebzett, de büszke testét a lúzerautókkal tömött parkolóban? Jó lett volna, de a válság logikája egészen más.

A bedőlt autóhitelek mögött családi drámák, évekig tartó adósságok, visszavett Suzukik, Opelek és Skodák állnak. Az autó sokszor már rég másnál van, és lehet, hogy otthon sem lesz sokáig, ha nem történik csoda. De nem történik.

Több tízezer autósról van szó, átlagemberekről, akik egyetlen aláírással tették pokollá az életüket, mert nem voltak tisztában a pénz, a tartozás és a kötelezettségvállalás fogalmával. A tragédiának évekkel a válság után sem lesz vége, mindig újratermelődik. Lénárd Mariann, a Banki Hitelkárosultjainak Egyesületét vezető közgazdász szerint, sokan csak akkor tanulják meg átlátni pénzügyeiket, amikor már elkerülhetetlen a csőd. A bajt csak tetézi, hogy sokan még ekkor sem látják át, pontosan miben hibáztak, mi az amiről a bank tehet, és miről a gazdasági válság.

A főtitkár fájlalja, hogy a főként jogászokból álló egyesületet csak akkor keresik meg a hitelkárosultak, amikor már nem látnak más megoldást. Ez persze érthető, hiszen a budapesti iroda a hitelkárosult kifejezés alatt található meg az intereneten, a hitelkárosultak viszont kevés dolgot utálnak annyira mint azt, ha hitelkárosultnak nevezik őket. A BKHE-nél a telefonokat napközben nehezen veszik fel, az iroda Budapest legundorítóbb környékén, az Atheneum nyomda földszintjén működik, ráadásul a portás szemében ott volt a gyanakvás amikor elmondtam, mi járatban vagyok.

Tényleg, kik ők?

A hitelkihelyezések pörgették a kereskedelmet az ezredforduló után. A hitelekből lettek az autószalonok, az autószalonokban közvetlenül vagy közvetetten munkahelyek, a munkahelyekből több tízezer ember fizetése és vásárlóereje. A bebukott hitelek viszont ellentétes irányba kezdik el működtetni ezt a rendszert. Az egyik állami cégnél végzett felmérés szerint az ott dolgozók 47%-ának a fizetésén van kisebb vagy nagyobb összegű tiltás.

Az országos irodahálózatot működtető BHKE háromezer, nehéz helyzetben lévő autós ügyfele közt jellemzően bérből és fizetésből középosztálybelieket találunk. Nekik az elmúlt 5 évben nem, vagy legfeljebb az inflációt követő mértékben nőtt a jövedelmük.

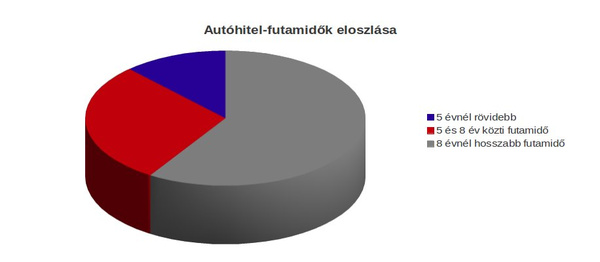

Sok család bevételei még csökkentek is, miután az egyik kereső családtag a válság alatt elvesztette állását. Mindez éppen akkor történt, amikor szintén a válság miatt másfél-kétszeresére növekedtek havi törlesztő részleteik az autóra és a lakásra. Fájdalmas, hogy a bajba jutottak 59%-a választott nyolc éves, vagy annál hosszabb futamidőt (lásd a BHKE adatai alapján készült diagramot). Az ok egyszerű, a legkisebb havi kiadás volt az egyetlen szempont, amit az ügyfelek figyelembe vettek a szerződés aláírásakor.

A hitel-kihelyezési csúcsév 2005-ben volt, de a bajba jutottak zöme 2007 március és 2008 júliusa közt írta alá a szerződést a bankkal. A felvett autóhitel összege átlagosan 2,1 millió forint, melynek 79% százaléka svájci frank alapú - áll az egyesület statisztikájában. Sokan nem csak azt nem nézték meg, hogy melyik bank milyen feltételekkel ad pénzt az autóra, hanem azt sem, milyen kockázatokkal jár a deviza-, és milyennel a forintalapú hitel feltétele. Egyszerűen csak aláírták a szerződést, amit a kiválasztott autó forgalmazója az orruk alá tolt, fogalmaz az egyesület vezetője.

Lénárd Mariann szerint tipikus eset, hogy a hitelkárosultaknál legfeljebb egy korábbi, kis értékű autó jelentette az önerőt. Erre egyébként sok márka rá is játszott, hiszen egy időben a piaci árnál magasabb összegért számították be az öreg kocsikat az új árába, és alacsonyabb áron adták az autót hitelre, mint ha valaki a teljes vételár összegével jelent meg a szalonban. Kétszázezerért beszámolt, valójában százat sem érő Polski Fiatok, Trabantok – ugye emlékeznek a reklámokra? Tökéletesen működött a trükk, és még azt is mondhatták, hogy hozzájárulnak a hazai autópark fiatalodásához.

Most mindenki a bajba jutott magánvásárlókról beszél, pedig a BHKE ügyfelei közt olyan fuvarozócég is van, amelynek visszavették a kamionjait, miután körbetartozás miatt nem volt képes fizetni a hitelét. Visszavett autóbuszok is vannak a listán, köztük volántársaságé és egy ismert magáncégé, amely Európa számos országába indít menetrend szerinti járatokat.

Ez már a végstádium, kezdi egy középkorú férfihang a telefonban. Bár felajánlotta, gondoltam mégis jobb, ha nem keresem fel a munkahelyén, hogy élete legrosszabb döntéséről beszélgessünk. Még a tiszteletköröknél tartunk, de már hallom, hogy a férfi gyászol, elképzelhetetlenül nagy bajban van most. László azt kéri, ne gondoljam, hogy pénzügyi analfabétaként döntött a hitelfelvétel mellett 2004-ben, amikor le akarta cserélni a család öreg Corsáját. Nem tartottak pisztolyt a fejéhez, tüzelünk csípőből ilyekor mi, boldog roncsautósok. Pedig a budapesti kiadónál informatikusként dolgozó László akkor döntött a kölcsön mellett, amikor kiderült, hamarosan megszületik második gyereke. Szűkösen voltak már az Opelben, kellett a hely a babakocsinak. Több hétig tartó tanakodás és számolgatás után végül eldőlt, egy Skoda Octavia éppen megfelelő lesz – gondolta ekkor.

Mivel akkoriban kifutó modellnek számított a típus első generációja, rengeteg jól felszerelt, de olcsó példányt kínáltak a kereskedések. Furcsa, de mai szemmel úgy tűnik, 2004-ben valamiféle béke volt, növekedést érzékelt az emberek egy része, és nem csak azok, akik valójában lábujjhegyen élték az életüket, és mindent hitelre vásároltak. Lászlóhoz hasonlóan tömegeket tüzelt az illúzió, hogy akinek biztos állása van, megengedhet magának egy fényűzőnek véletlenül sem nevezhető új autót, és emlékezzünk, erről szólt minden második reklám is.

A BHKE főtitkára szerint eddig nincs semmi különös László történetében. Az egyesület éppen 2004-ben alakult. Ekkor volt a hitelbedőlések első nagy hulláma, ám akkoriban csak azok voltak kénytelenek visszaadni autójukat, akik eleve túlvállalták magukat. Egy részük eleve azt gondolta, ha nem megy a törlesztés, legfeljebb viszik az autót, és ezzel az ügy le van zárva.

Lászlóék viszont alaposan kiszámoltak mindent. Szintén deviza alapú lakáshitelük ekkor már évek óta ketyegett, volt tehát tapasztalatuk. Vállalták, bírták, és fizették rendben a havi 40 ezer forintos részleteket. Az autószalonban azzal érveltek, hogy a forintalapú hitel törlesztő részletei eleve magasabbak, a frank árfolyama viszont stabilan 180 forint körül mozog, ezért némi ráhagyással, akár a futamidő végéig gond nélkül tud majd törleszteni a család.

– Ekkor követtük el az első hibát, jegyzi meg a törött hangú férfi, aki a 10 éves futamidőt választotta. Lénárd Mariann szerint az autóvásárlók zömével elhitették, hogy legfeljebb 10-15%-ot változhat a devizaárfolyam, az egyesület 30%-kal kalkulált akkoriban, senki nem gondolt arra, hogy végül még ennél is sokkal magasabb árfolyamok jönnek.

Kattintson, hogy megtudja, miként veszített rengeteg pénzt László, és hogyan kerülhet utcára valaki, ha ellopják a hitelre vásárolt kocsiját.